有在投資的人,多少都會有過失敗的投資決策,我也一樣。

今天要和你分享,我做過最後悔的投資是什麼,以及後續我的處理方法。

當初只是個投資小白

大約十年前剛出社會時,對投資理財完全沒概念,也沒什麼花錢的慾望。

某天做保險的親戚來家作客,閒話家常後對我說:「出社會了!以後是一家之主,要開始理財,也需要保障,才是負責任的好男人!」

然後就推薦我買保險,講些理財、儲蓄、保險的好處,我那時候都是似懂非懂,但想說為了要成為負責人的好男人,也相信親戚數十張金融證照的專業,就直接簽下去了。

我連對簽約都沒什麼深刻印象,只記得「儲蓄險」、「保本」、「有壽險保障」、「利率3.5%」。

直到三年前,我開始想認真賺錢、學習投資理財,才發現原來我當初買了兩張儲蓄險,一張是10年期年繳817美元,另一張是20年期年繳2271美元。

什麼是儲蓄險?

簡單來說,就是用來存錢的金融商品,滿期(6年、10年、20年)後報酬率略高於定存,通常會附加一些保障(壽險)。

儲蓄險的優點

- 滿期增值:滿期後每年增值,報酬率略高於定存。

- 明確期限的目標:適合有確定日期的財務目標,又不想承受資產下跌的風險,如10年後的子女教育基金。

- 鎖住利率:儲蓄險的利率在買保單時就固定了,不用擔心未來利率繼續往下。

節稅:以前也許可以節稅,但現在國稅局越抓越嚴,所以這點算是話術。強迫儲蓄:定存、股票定期定額等很多投資方法都可以做到,不必多一個失敗會賠錢的風險來約束自己。

儲蓄險的缺點

- 資金閉鎖期:在滿期之前解約都會虧錢。

- 升息風險:有鎖住利率的好處,相對的就會有遇到升息,報酬率跟不上的風險。

- 通貨膨脹:因報酬率只略高於定存,長期下來很難打敗通膨。

如何評估儲蓄險的報酬

儲蓄險比的就是IRR,什麼預定利率、宣告利率都不要相信,只要知道唯有IRR才是用來評估儲蓄險報酬的指標。

理財小知識:IRR(內部報酬率)

一種評估投資報酬的方式,讓不同投資方法也能用同個比較基準。

例1:目前定存年利率為0.79%,定存的IRR就是0.79%。

例2:某張儲蓄險算出來IRR為1%,大概等於放在一個利率為1%的定存。

IRR可用Excel公式來算,但現在你只要在Google搜尋「IRR計算機」,就會有很多方便的網站,只要輸入繳費年期、年繳費用、第幾年領回、領回金額,就可以馬上算出結果。

儲蓄險也有分很多種,像幣別常見的有美金和台幣,保障也有分保障較高的儲蓄壽險,和保障較低報酬率較高的儲蓄險。

而我做過最後悔的投資決定,就是買了一張20年期的美金儲蓄壽險。

儲蓄險中的大魔王──20年期儲蓄壽險

之所以稱為大魔王,是因為儲蓄險本身就不是什麼好的金融商品,而其中的20年期儲蓄壽險,更是地雷中的地雷。

一般的儲蓄險,就是身故保障的部分幾乎跟保費差不多,頂多滿期後依照年期再多加一點利息。

而儲蓄壽險,就是身故保障更多,可能會是保費的幾倍,但相對來說IRR就會比較差。

你可能會覺得10年前(2012)的儲蓄壽險應該還行吧,下面就來拆解一下,它其中的可怕的地方。

2012買的20年美金儲蓄壽險

大致內容如下:預定利率3.5%,年繳2271美元(約6.8萬台幣),20年共要繳45420美元(約136萬台幣)。在繳滿後,約有500萬台幣的壽險保障維持不動、解約金會繼續成長。

為什麼很爛?

1. 報酬不給力

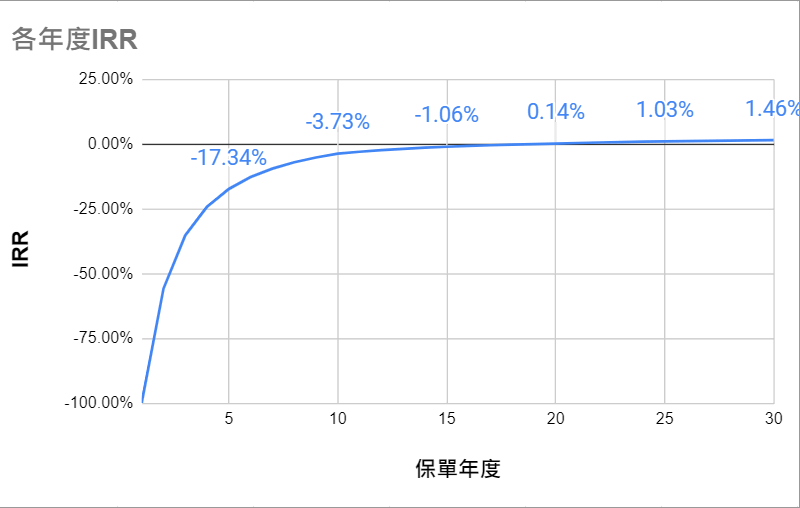

儲蓄險最重要的是比較IRR,而IRR不是固定的,每年度的IRR都會不一樣。

下圖是這張儲蓄壽險的各年度IRR曲線圖,可以看到在20年滿期時解約,IRR只有0.14%,比放在定存還差,至少要放到25年IRR到1.03%才有機會贏過定存。(WTF?!我這張保單的預定利率是3.5%欸!)

P.S. 有些保險業務的話術會說這張保單IRR有多高,這時候記得問他「請問這是第幾年的IRR」。

▼各年度IRR曲線圖

可以思考一下,一項金融商品要放25年才贏過定存,它的價值在哪裡?

有人可能會說「因為這是比較偏向壽險的儲蓄壽險呀!所以報酬會差一點。」,那接下來我們就從保障的角度來看。

2. 保障不給力

身故保障額度在這二十年內,會從60500美元(約180萬台幣)慢慢爬升至165000美元(約500萬台幣),看似不差,但我們來比較一下,相同壽險保障若使用定期壽險要繳多少錢。

下表範例的定期壽險,是以18歲開始投保,定期壽險照著儲蓄壽險的身故保障(從180萬慢慢提高到500萬),一路買到50歲停止(壽險不用一輩子持有,只需依照家庭責任調整)。

同樣500萬的保障,儲蓄壽險總共要花136萬,而定期壽險只要35萬。

更可怕的是,為了這500萬的保障,前面20年要比定期壽險多繳126萬,這些錢原本可用來做其他投資或保障,甚至是完成自己的財務目標(買車買房等)。

| 20年期儲蓄壽險 | 定期壽險 | |

| 18-37(20年) | 136萬 | 10萬 |

| 38-50(13年) | 0 | 25萬 |

| 總花費 | 136萬 | 35萬 |

看完這個比較表,你就知道為什麼會有人為了買保險,還要到處跟別人借錢了。

3. 資金閉鎖期超長

這點是儲蓄險的大缺點,尤其是長年期的儲蓄險,萬一在這20年之間急需用錢,必須賠錢解約。

我們在做長期投資時,都會知道這筆錢就是要放10年以上盡量不去動,但如果真的需要錢,還是得變賣資產,這時你如果是使用20年期儲蓄險,未滿期的這20年之間,你都必須承受虧損,這根本就是額外承擔風險,只為了20年後比定存高一點的報酬。

我買的這張保單,各年度總報酬率如下圖,第5年解約總報酬-41.49%,第10年解約總報酬-18.45%,到第15年還是-8.18%。

▼各年度總報酬曲線圖

就像定期投入一筆投資,在前20年都是虧損的階段,那既然都要鎖20年,何不投入長期上漲空間更大的全球資產配置ETF組合呢?

4. 保障與保單價值互相矛盾

這點是我覺得儲蓄壽險這個產品最有問題的地方。

就算給你撐過前面最艱困的20年,問題來了,你想要把錢全部領出來,保障就會消失;想要留著保障,錢就被鎖在裡面。

也許你說可以「部分解約」,但部分解約之後,保障還是相對應的變少了,拿出來的錢也不能再放回去複利。

到底這種保險的目的是讓你資產增長,還是要保障呢?

我覺得保險公司只是想要把一般人「用來投資的錢」和「用來買保險的錢」一次賺起來,才會推出這樣四不像的產品。

後續如何處理

在我發現我買到這種地雷儲蓄險時,我已經繳了七年,也就是已經繳了15897美元(約48萬台幣)。

那時候真的很氣自己,為什麼當初不想清楚,就隨便被別人牽著鼻子走,但沒辦法,人生就是一定會遇到一些鳥事,能做的就是去面對,然後記取教訓。

對付地雷儲蓄險的三種方式

如果你也有買這種地雷儲蓄險,你可以參考以下三種方式,建議你和我當初,一樣每個都計算過再做決定。

- 直接解約

- 減額繳清

- 繼續繳完

1. 直接解約

直接解約認賠。

以我為例,第七年解約可以拿回10881美元(約33萬台幣),大概賠了5000美元(約15萬台幣),等於是這筆投資受到31.55%的下跌虧損。

2. 減額繳清

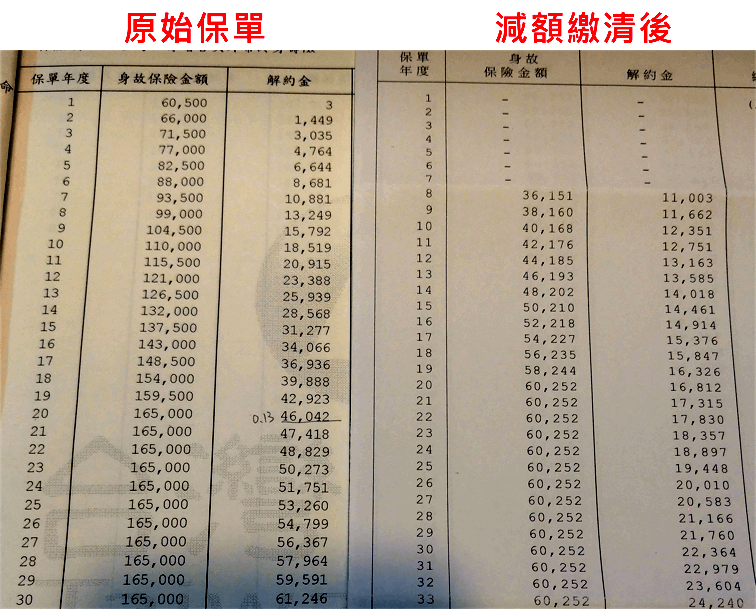

減額繳清,代表以後不用繼續繳費,但保單的保障與解約金的額度都會調降。需要請保險公司根據減額繳清年度,重算一份保單內容,會得到如下圖右半邊的新保單表格。

▼ 保單減額繳清前後差異

我這張保單在第七年辦理減額繳清,保單額度大約變為7/20,但剩下的13年不用繼續繳,可以少繳29523美元(約89萬台幣)。

注意:每張保單減額繳清後,保障與解約金縮減的比例都不一樣,一定先要請保險公司算過,再決定是否辦理。

3. 繼續繳完

比較消極的做法就是咬著牙把它繳完,等IRR回正(20年)或超過定存(25年)再解約。

如果已經繳超過一半或者2/3,可能會考慮這樣做(我另一張10年期的儲蓄險就是如此)。

最終做法

以上三種方法比較後,最後我選擇減額繳清。

保單的滿期身故保障從原本165000美元(約500萬台幣)變成60252(約180萬台幣),可以接受,因為我目前不需要過多的身故保障。

報酬率其實跟未減額繳清前差不多(爛),算起來大約在第18年回本,第26年IRR才達到1.01%,等於說我是買了一張要18年後才會回本的七年期儲蓄險QQ。

轉投資全球資產配置的成果

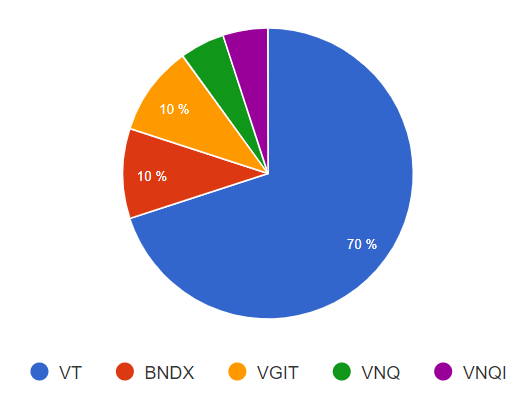

我將每年省下來的2271美元,以指數投資的方式,全部投入全球資產配置的ETF投資組合,配置比例與標的大致如下圖。

2019年底改成減額繳清,從當年度12月開始每年投入2271美元。

【2021.7】表格資料統計至2021七月底,投入了4542美元,總報酬為21.53%。

| 投入日期 | 投入金額(美元) | 目前現值(美元) |

| 2019.12 | 2271 | 2903(+27.83%) |

| 2020.12 | 2271 | 2617(+15.24%) |

| 總和 | 6813 | 5520(+21.53%) |

P.S.:每年我都會更新這張表,持續觀察選擇指數投資後的改變。

【2022.5.7更新】近期市場下跌,表格資料統計至2022四月底,投入了6813美元,總報酬為4.26%。

| 投入日期 | 投入金額(美元) | 目前現值(美元) |

| 2019.12 | 2271 | 2647(+16.56%) |

| 2020.12 | 2271 | 2386(+5.06%) |

| 2021.12 | 2271 | 2070(-8.87%) |

| 總和 | 6813 | 7103(+4.26%) |

想了解我如何做指數投資,可以看下面這幾篇文章。

後記

以上是我的悲慘經歷,難過的不只是金錢損失,還有對人性的失望。

這幾年偶爾會說給朋友聽,才發現大部分人都知道長年期儲蓄險是個很爛的金融產品,但在10年前的我完全不知道,身邊的家人也不知道。

這當中的原因,除了是我當時太菜,更重要的是因為現在資訊越來越發達,正方反方的說詞會直接在網路上碰撞,誰講得有道理一目了然。

長年期儲蓄壽險、高額終身住院醫療險、超高內扣費用基金、未告知風險的高收益債基金等等,這些坑殺無數人的產品,終將會被一般民眾理解其中的陷阱,進而唾棄產品與銷售產品的人。

最後再提醒各位謹記「投資與保險請分開」,才不會像我一樣,買到四不像的保單。